Getrieben vom Inkrafttreten der neuen Umsetzungsbestimmungen der EBA zur Angemessenheit der Vergütungssysteme in Banken zum 1. Januar 2017 werden die für die Vergütungssysteme relevanten Regelwerken in Deutschland erneut novelliert. Mit dem am 10. August 2016 vorgelegten Konsultationsentwurf zur Novellierung der InstitutsVergV ändert die Aufsicht die 2010 erlassene Verordnung nach 2013 nun bereits zum zweiten Mal. Parallel dazu hat die BaFin ihre Auslegungshilfe zur InstitutsVergV überarbeitet und in ihrem Umfang erheblich ausgeweitet.

Inhaltlich bewahrt die Aufsicht ihren bisherigen Ansatz und damit auch die Grundarchitektur der bisherigen InstitutsVergV, in deren Mittelpunkt die Abschichtung der Anforderungen in allgemeine für alle Institute sowie besondere für bedeutende Institute steht. Damit bleiben die bisherigen Erleichterungen für die nicht-bedeutenden Institute zumindest im Moment erhalten (Ausnahme: Risk Taker-Identifizierung).

Neben einem breiten Grundrauschen an Detaillierungen zu fast allen Regelungsthemen rund um die Vergütungssysteme sind lediglich einzelne materielle Verschärfungen vorgesehen, die insbesondere die Auszahlungsmodelle der Risk Taker in den bedeutenden Instituten betreffen (Verlängerung der Auszahlungszeiträume für die variable Vergütung im Top Management und höherer Anteil an Instrumenten, zusätzliche Rückforderungsmöglichkeit für bereits ausgezahlte variable Vergütungsanteile).

Die Konsultation endet am 12. September 2016, die überarbeitete InstitutsVergV wird am 1.Januar 2017 in Kraft treten.

Regulatoren verfangen sich in der „Proportionalitäts-Falle“

Gespannt haben die Vergütungsexperten und -entscheider den Novellierungstext erwartet, da im Zusammenhang mit den neuen EBA Guidelines on sound remuneration policies and disclosures (EBA/GL/2015/22 vom 21. Dezember 2015) einige Pfeiler des bisherigen Regulierungsansatzes in Deutschland gefährdet schienen (z. B. Befreiung der nicht-bedeutenden Institute von komplexen Anforderungen bei Governance, nachhaltiger Erfolgsmessung und Auszahlung bei Risk Takern, Freigrenze von 50.000 Euro bei den aufgeschobenen Risk Taker-Auszahlungskonzepten). Hintergrund für die Verunsicherung ist, dass der Wortlaut der relevanten CRD IV-Direktive zwar grundsätzlich Erleichterungen für kleinere und mittlere Institute zulässt, nach ihrem Wortlaut jedoch keinesfalls bis hin zur gänzlichen Befreiung von einzelnen Anforderungen.

Für die Beibehaltung des bisherigen Umsetzungsansatzes, der die nicht-bedeutenden Institute von den komplexen Auszahlungsbedingungen bei Risk Takern weiterhin befreit ist deshalb eine entsprechende Änderung der CRD IV erforderlich. Die EBA selbst hat sich für eine entsprechende Änderung einsetzt (EBA/Op/2015/25 vom 21. Dezember 2015) und auch die EU Kommission hat ihre grundsätzliche Unterstützung avisiert hat (COM/2016/510/final vom 28. Juli 2016). Dennoch bleibt das Resultat abzuwarten. Zudem wird die Überarbeitung der CRD IV frühestens in 2017 erfolgen.

Die BaFin droht also mit der jetzt vorgelegten Novelle in die „Proportionalitäts-Falle“ zu geraten, da sie bereits vor der endgültigen Klärung des künftigen Proportionalitätsgrundsatzes auf EU-Ebene die InstitutsVergV novelliert. Sie läuft damit Gefahr, in 2018 gleich die nächste Novellierung der InstitutsVergV vornehmen zu können, wenn die CRD IV-Änderung nicht die benötigte Grundlage bringt.

Die gleiche Unsicherheit trifft im Übrigen auch die ebenfalls unter den Anwendungsbereich der CRD IV fallenden Investmentgesellschaften, für die die ESMA parallel ebenfalls neue Umsetzungsbestimmungen erlassen hat, die auch zum 1.1.2017 in Kraft treten. Der deutschen Gesetzgeber hat diese bereits durch Anpassungen im Kapitalanlagegesetzbuches (KAG) umgesetzt – ebenfalls vor der finalen Klärung des Proportionalitätsgrundsatzes und mit dem Risiko, erneut nachbessern zu müssen.

Erstlingswerk der BaFin mit großem Umfang – aber begrenzten Neuerungen

Aufgrund der geänderten Verordnungsermächtigung in § 25a Abs. 6 KWG wird die aktuelle Änderung der InstitutsVergV erstmals nicht wie bisher vom Bundesministerium der Finanzen (BMF), sondern unmittelbar von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) erlassen.

Die Aufsicht hatte selbst im Vorfeld nur einen mittleren Anpassungsbedarf avisiert. Immerhin hatte Deutschland im Unterschied zu anderen EU-Staaten die vergütungsbezogenen Anforderungen aus der CRD IV bereits im Rahmen des CRD IV-Umsetzungsgesetzes vom 28. August 2013 bzw. durch die Novellierungen von Kreditwesengesetz (KWG) und InstitutsVergV mit Wirkung zum 1. Januar 2014 umgesetzt. Die Novelle berücksichtigt deshalb neben den neuen EBA Guidelines auch weitere in der Zwischenzeit von EU und EBA verabschiedeten Grundsatzpapiere (z. B. EU-Wohnimmobilienkredit-richtlinie, diverse Guidelines und Regulatory Standards) sowie Erfahrungen aus der bisherigen Aufsichtspraxis.

Der aktuelle Novellierungsentwurf der BaFin bewahrt ausdrücklich den bisherigen Ansatz zur Umsetzung der regulatorischen Anforderungen wie auch die Grundarchitektur der bisherigen InstitutsVergV. Inhaltlich verschärft er die bisherigen Anforderungen an die Ausgestaltung, Governance und Offenlegung weiter. Dabei bleiben die bisherigen Erleichterungen für nicht-bedeutende (kleinere und mittlere) Institute grundsätzlich erhalten (Ausnahme: Risk Taker-Identifizierung). Die wenigen echten materiellen Verschärfungen betreffen insbesondere die Auszahlungsmodelle der variablen Risk Taker-Vergütung in den bedeutenden Instituten (verlängerte Auszahlungszeiträume, höherer Anteil in Instrumenten, Clawback).

Obwohl also der Umfang der wirklichen Neuerungen überschaubar erscheint, wirkt der textliche Umfang der überarbeiteten Regelungspapiere bemerkenswert: Während die InstitutsVergV weiterhin mit 28 Paragrafen und 20 Seiten Text zurechtkommt, ist der Umfang der korrespondierenden Auslegungshilfe auf nunmehr 58 Seiten angestiegen. Hier konkretisiert und detailliert die BaFin alle denkbaren Wechselfälle, die die Vergütungspraxis zu den regulierten Fragestellungen bieten kann.

Konzerntöchter werden stärker in die Vergütungsregeln einbezogen

Die vorgesehene Ausweitung des Anwendungsbereichs der Regelungen der InstitutsVergV auf nunmehr sämtliche Konzernunternehmen bringt die bankenspezifischen Vergütungsregeln endgültig auch zu solchen Konzerntöchtern, die selbst gar nicht in den Anwendungsbereich des KWG fallen oder aber Gegenstand einer eigenen sektoralen Vergütungsregulierung sind.

Die wohl unvermeidbare Anwendung der bankbezogenen Vergütungsregeln auf bankferne Unternehmen im Konzern, deren Geschäftstätigkeit und Vergütungspraxis eigentlich wenig Anknüpfungspunkte zu den Intentionen der Regulierung der Vergütungssysteme aufweisen (z. B. Projektentwicklung, Consulting, Catering) erscheint durchaus fragwürdig. Regulierungspolitisch nachvollziehbarer erscheint dagegen die Ausdehnung auf die grundsätzlich getrennt regulierten Investmentgesellschaften und Versicherer. Hierdurch wird insbesondere der gesetzliche Bonus-Cap von 1:1 bzw. maximal 1:2 für Risk Taker auch für die Investmentgesellschaften erstmals Relevanz haben, deren Vergütungssysteme traditionell denen der Banken im Hinblick auf Vergütungsstrukturen und -höhen sehr ähnlich sind.

Auch die Anforderungen an die Anhebung der gesetzlichen Bonus-Obergrenze bei nachgeordneten Tochterunternehmen werden verschärft. Bei einer Anhebung der Obergrenze in einer Tochtergesellschaft müssen künftig nicht nur die Anteilseigner in der Tochtergesellschaft, sondern auch die Anteileigner in der übergeordneten Konzern-Mutter zustimmen. Zudem muss das beabsichtigte höhere Verhältnis als 1:1 auch ausdrücklich in der von der Konzern-Mutter festgelegten Konzern-Vergütungsstrategie vorgesehen sein.

Risk Taker-Identifizierung auch für kleinere Institute

Die kleineren (nicht-bedeutenden) Institute in Deutschland – immerhin gut 95% der knapp 2.000 Institute – bleiben weiterhin von wesentlichen Anforderungen verschont. Mit der Ausdehnung der Pflicht zur Identifizierung von so genannten Risk Takern (Mitarbeitern, die das Risikoprofil des Instituts beeinflussen) auf alle Institute, werden jedoch auch diese Institute für 2017 erstmals Risk Taker identifizieren müssen. Dem damit verbundenen Umsetzungsaufwand stehen aber Erleichterungen bei den Ausgestaltungsanforderungen gegenüber (z. B. Verzicht auf aufgeschobene Auszahlungsmodelle, keine Nachhaltigkeitskomponente).

Damit setzt sich die Aufsicht endgültig mit ihrem Verständnis durch, dass sich alle Institute zwingend und regelmäßig Gedanken zu ihrem eigenen Risikoprofil machen müssen, inklusive der Personen, die in der Organisation an den Hebeln der Risikobeeinflussung sitzen. Für die Vergütung dieses Personenkreises erfolgt dann auch eine umfassende externe Offenlegung im jährlichen Vergütungsbericht.

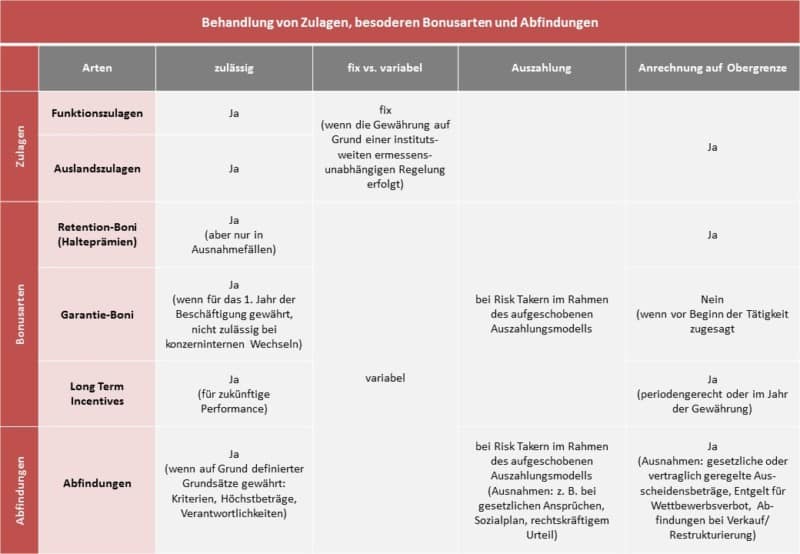

Behandlung von Zulagen, besonderen Bonusarten und Abfindungen

Ganz offensichtlich geprägt durch die hohe Kreativität in der Vergütungspraxis der Banken hat sich die Aufsicht intensiv mit der Behandlung von besonderen Vergütungselementen beschäftigt. Die Novelle klärt für diese Vergütungselemente inwieweit sie überhaupt zulässig sind, unter welchen Voraussetzungen sie als fixe oder variable Vergütung zu behandeln sind und wie die Anrechnung bei der Ermittlung der Bonus-Obergrenze zu erfolgen hat.

Die Aufseher haben immer schon die Praxis der Abfindungen bei Banken argwöhnisch verfolgt und mit dem verwendeten Begriff „Golden Handshake“ auch keinen Hehl aus ihrer kritischen Distanz gemacht. Hieraus resultieren jetzt die verschärften Anforderungen an Abfindungen für die es künftig dezidierte Regeln geben muss, die insbesondere den Zusammenhang von Erfolg und Verhalten vor dem Ausscheiden mit der Abfindungshöhe berücksichtigen (keine Honorierung von negativen Erfolgsbeiträgen oder Fehlverhalten, Verbot von Abfindungen bei wirksamen arbeitgeberseitigen Kündigungen aus wichtigem Grund). Abfindungen sind als variable Vergütung zu behandeln und bei Risk Takern im Rahmen des aufgeschobenen Auszahlungsmodells auszuzahlen sowie unter den quantitativen Angaben im Offenlegungsbericht zu veröffentlichen.

Materielle Verschärfungen für die Risk Taker-Vergütung

Durch den Erhalt der bisherigen Materialitätsschwelle (Freigrenze) in Höhe von 50.000 Euro, ab der variable Vergütungen der Risk Taker erst unter das komplexe aufgeschobene Auszahlungsregime fallen, bleibt ein für die Vergütungspraxis wichtiges Element der Erleichterung erhalten und wird sogar erstmals auf die variable Vergütung der Geschäftsleiter ausgeweitet. Gleichzeitig sind die Risk Taker-Vergütungssysteme aber Gegenstand der wesentlichen materiellen Verschärfungen.

Die variable Vergütung im Top Management der großen Institute wird noch langfristiger. Zum einen wird der Zeitraum für die aufgeschobene Auszahlung der variablen Vergütung für das Senior Management (Geschäftsleiter und nachfolgenden Berichtsebene) von mindestens drei auf mindestens fünf Jahre verlängert. Zum anderen muss der Anteil der variablen Vergütung, der diesem Personenkreis nicht in bar, sondern in (Finanz)Instrumenten gewährt wird, von bisher mindestens 50% weiter erhöht werden. Beide Verschärfungen betreffen auch weitere Risk Taker, sofern deren Gesamtvergütung 500.000 Euro oder mehr beträgt.

Neben den zeitlichen Bedingungen für die aufgeschobene Risk Taker-Vergütung werden auch die inhaltlichen durch die Einführung einer verpflichtenden Clawback-Regelung ausgeweitet. Ergänzend zu der bisherigen Malus-Regelung, die in die zurückbehaltene und noch nicht ausgezahlte variable Vergütung eingreift, greift der Clawback auf bereits ausgezahlte Vergütungsanteile zurück. Diese Rückforderungsmöglichkeit für einen bereits ausgezahlten Bonusbetrag soll künftig für alle bereits vor Ende des gesamten Auszahlungszyklus einer gewährten variablen Vergütung ausgezahlten (pro-rata) Tranchen bestehen und bei besonders kritischen Erfolgs- und Verhaltensfällen greifen (erheblicher Beitrag zu einem schwachen oder negativen Geschäftsergebnis, in Betrugsfällen und sonstigen vorsätzlichen oder grob fahrlässigen Verhaltensweisen, die zu erheblichen Verlusten geführt haben). Sofern mit dem Risk Taker keine entsprechende Rückforderungsmöglichkeit vereinbart wird, ist die in der Marktpraxis dominierende pro-rata-Auszahlungsschema nicht mehr zulässig.

Die Praxis nimmt die neue Clawback-Regelung, die bisher nur im angelsächsischen Raum gängig ist, durchaus zwiespältig auf, da sich durch deren Einführung eine Reihe arbeits- und auch steuerrechtlicher Fragezeichen ergibt (z. B. Belastbarkeit in arbeitsrechtlichen Streitigkeiten, Implikationen aus der nach dem Zuflussprinzip auf die Auszahlung bereits erfolgten Versteuerung).

Stärkung der Unabhängigkeit des Vergütungsbeauftragten

Mit der Einrichtung eines Vergütungsbeauftragten beschreitet Deutschland seit der letzten Novelle der InstitutsVergV in 2014 einen Sonderweg. Während die geforderte Einrichtung des Vergütungskontrollausschusses auf der Ebene des Aufsichtsgremiums unmittelbar dem EU-Recht folgt, hat der deutsche Gesetzgeber mit der Einführung des Vergütungsbeauftragten bei allen bedeutenden Instituten, d. h. einer eigenen Compliance-Funktion für die unabhängige Überwachung der Vergütungssysteme, ein deutsches Unikat geschaffen. Die Umsetzungspraxis hat bislang sehr unternehmensspezifische und damit heterogene Lösungen im Hinblick auf fachliche Anbindung, hierarchische Einordnung sowie Personalausstattung des Vergütungsbeauftragten geschaffen.

Die Aufsicht stellt nunmehr klar, dass die intendierte Unabhängigkeit des Vergütungsbeauftragten sowie sein umfangreicher Aufgabenkatalog einen Vollzeit-Vergütungsbeauftragten erfordert und zudem nur von solchen Personen wahrgenommen werden dürfen, die nicht auch zugleich für die Ausgestaltung und Umsetzung der Vergütungssysteme im Unternehmen verantwortlich sind. Auch die im Markt vorherrschende Doppelfunktion in Personalunion mit anderen Linien-Leitungsfunktionen wird ausgeschlossen.

Hierdurch ergibt sich für eine Reihe von Instituten Korrekturbedarf, da diese kurzerhand den Leiter Personal oder Leiter Compensation & Benefits als Vergütungsbeauftragte bzw. Stellvertreter bestellt haben, die diese Beauftragtenrolle zusätzlich zu ihrer originären Linienfunktion wahrnehmen.

Weitere Aufwertung der Kontrolleinheiten

Im gleichen Zuge wie die Aufsicht die Rolle des Vergütungsbeauftragten weiter stärkt, wird auch die Stellung der so genannten Kontrolleinheiten aufgewertet und die Anforderungen an die Bereiche Personal, Risikocontrolling, Compliance und Revision geschärft.

Hierzu zählt auch die nach dem Novellierungsentwurf vorgesehene zusätzliche und mindestens jährlich durchzuführende Prüfung der Angemessenheit der Vergütungssysteme und -parameter durch die interne Revision, die hierüber auch einen dezidierten Bericht an das Aufsichtsgremium zu erstatten hat (ggf. mit Maßnahmenplan zur Behebung von Mängeln).

Diese Neuregelung folgt zwar den EBA Guidelines lässt aber leider den deutschen Sonderweg des Vergütungsbeauftragten außer Acht, dessen Aufgaben und Verantwortlichkeiten mit diesem zusätzlichen Auftrag an die Revision eindeutig kollidiert – bis hin zur Berichterstattung an das Aufsichtsgremium, die der Vergütungsbeauftragte im Rahmen seines Vergütungskontrollberichts vorzunehmen hat.

Nachbesserungen zur externen Offenlegung

Die Vorschriften zur Offenlegung für alle Institute werden klarer gefasst, um den aktuellen Dissens zwischen EU- und nationalen Regelungen aufzulösen. Die Aufsicht bereinigt damit einen handwerklichen Fehler der bisherigen Regelungen, nach denen streng genommen nicht-bedeutende Institute keinerlei Veröffentlichungen hätten vornehmen müssen.

Für alle Institute – unabhängig davon ob CRR- oder Nicht-CRR-Institut bzw. bedeutend oder nicht-bedeutend – wird ein einheitlicher Katalog an qualitativen und quantitativen Vergütungsangaben für den Offenlegungsbericht gefordert. Diese Veröffentlichungspflichten hat jedes Instituts unbeschadet der Offenlegungsvorschriften gemäß Art. 450 CRR unterteilt nach den jeweiligen Geschäftsbereichen des Instituts zu erfüllen. Hierdurch werden erstmals gesamthafte Angaben nicht nur für die Risk Taker, sondern auch für alle anderen Beschäftigten veröffentlicht, die typischerweise immerhin 95% der Belegschaft ausmachen. Bei den CRR-Instituten bleibt der Fokus der darüber hinaus zu veröffentlichen qualitativen und quantitativen Vergütungsangaben auf die Vergütungssysteme der Geschäftsleiter und Risk Taker gerichtet.

Um die in der Offenlegungspraxis bislang wenig gegebene Transparenz bei den quantitativen Vergütungsangaben zu verbessern, gibt die Aufsicht eine einheitliche Tabellendarstellung zu den quantitativen Angaben nach Art. 450 CRR als Orientierung und mit dem Ziel der Harmonisierung vor. Damit greift sie erneut einer Initiative der EBA vor, die derzeit Umsetzungsbestimmungen zur gesamten Offenlegungsthematik nach Teil 8 der CRR konsultiert (EBA/CP/2016/ 07). Hierbei sind auch einheitliche tabellarische Darstellungen für die quantitativen Angaben nach Art. 450 Ziff. 4 CRR vorgesehen, die jedoch frühestens in 2017 von der EBA verabschiedet werden.

Verhaltene Reaktionen der Vergütungsexperten und Entscheider

Da sich die Vergütungsexperten und Entscheider der Institute in den letzten Jahren an die regelmäßigen Veränderungswellen zu ihren Vergütungssystemen gewöhnen mussten, sehen sie den Neuerungen der InstitutsVergV wohl überwiegend entspannt entgegen.

Die Hoffnung ist, dass die Konsultation noch einzelne unrunde neue Regelungen bereinigen wird und bis zum Inkrafttreten am 1.Januar 2017 ein ausreichender Zeitraum für die Implementierungsvorbereitung verbleibt.

Der Bedarf an entsprechender Information und Weiterbildung in den Instituten bleibt ungebrochen. Finden Sie über den nachstehenden Link eine Auswahl an Weiterbildungsveranstaltungen: https://compgovernance.de/compensation governance/